Strategie

Markowitz-Diversifikation

Portfolio(s) dieser Strategie

Worum geht es bei dieser Strategie?

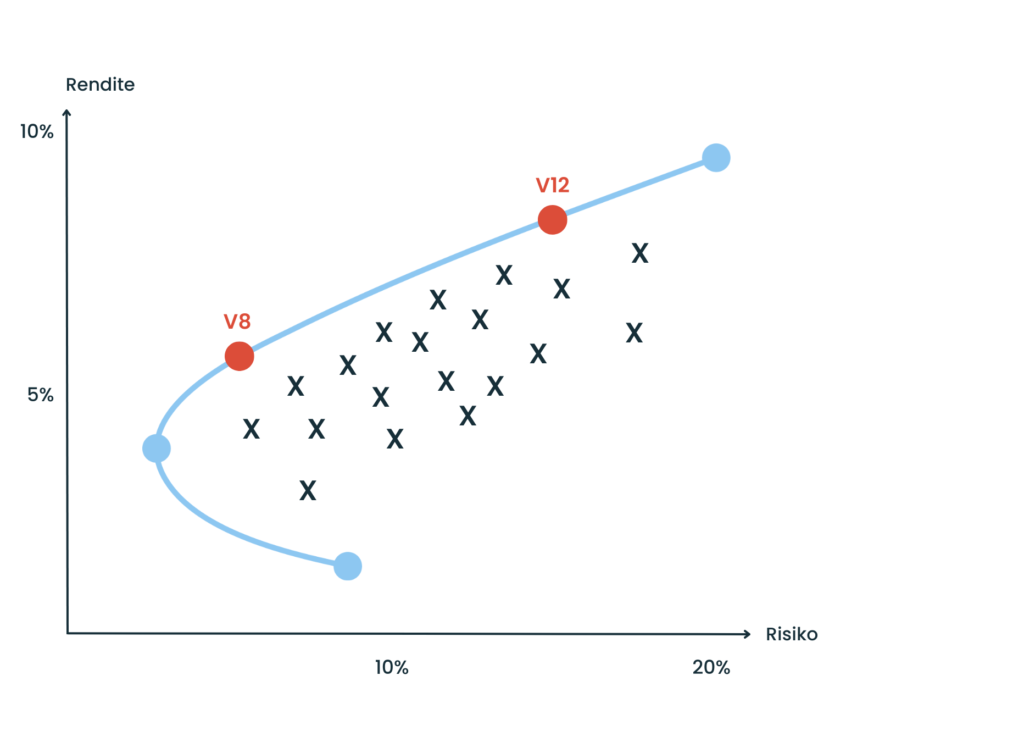

In den 1990-er Jahren zeigte Henry Markowitz auf, dass ausgesuchte Risiken sich aufheben können und dadurch die Schwankungsverläufe verringert werden. Er stellte damit dem Idealbild der „maximalen Streuung“ das Idealbild der „perfekten Diversifikation“ entgegen. Nicht die Streuung ist für Markowitz entscheidend, sondern die Auswahl und die Gewichtung der Anlagen. Der Vorteil der Diversifikation liegt nach Markowitz darin, dass sich die Renditen unterschiedlicher Anlagen immer mitteln, die Risiken sich jedoch abhängig von deren Korrelation verringern können. Daraus ergeben sich zwei Optimierungsmöglichkeiten:

Bei einer optimierten Anlage reduziert sich die Volatilität (Maß der durchschnittlichen Abweichung vom Mittelwert) bei einer vorgegebenen Durchschnittsrendite. Bei einer optimierten Anlage erhöht sich die Durchschnittsrendite bei einer vorgegebenen Volatilität.

Die Steuerung der Anlagenauswahl erfolgt mit Hilfe einer Markowitzrechensoftware. Die Berechnung der Gewichtung der Anlagen in unseren Portfolios basiert dabei auf Vorgabe der Volatilität in unseren Portfolios. Je höher dieses Maß ist, umso renditestärkere Anlagen können für das Portfolio ausgewählt werden. Die Volatilität eines reinen Aktien-Portfolios beträgt 15 – 25 %.